Банкротство является одной из сложно организованных процедур, как для юридических, так и для физических лиц. Поэтому осведомленность во всех нюансах данной процедуры поможет избежать сложностей в процессе ее прохождения.

Положения о банкротстве содержатся в Федеральном законе от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)». Там же можно найти определение такого понятия как «банкротство». То есть это формально подтвержденная как в судебном порядке, так и во внесудебном порядке (через МФЦ) неспособность лица выплатить все свои задолженности.

Зачастую люди приходят к выводу, что процедура банкротства предполагает автоматическое списание всех долгов, но в действительности, основная цель этой процедуры заключается в том, чтобы облегчить финансовое положение гражданина и одновременно соблюсти баланс интересов между ним и кредиторами.

Причины и признаки банкротства ИП.

По статистике Судебного департамента при Верховном суде РФ (рис 1.) из года в год количество заявлений индивидуальных предпринимателей не сильно изменяется.

Это является следствием того, что индивидуальные предприниматели особенно уязвимы перед экономическими трудностями из-за различных факторов, как внешних — изменение спроса, недобросовестность поставщиков, так и внутренних — ошибки управления собственников.

Таким образом, можно выделить несколько основных причин банкротства ИП:

1. Финансовые трудности

В данном случае проблемы возникают из-за увеличения расходов и уменьшения доходов, что образуют дефицит денежных средств и как следствие невозможность расплатиться по задолженностям.

2. Проблемы с планированием

Отсутствие краткосрочных и долгосрочных планов, неверная оценка рынка и конкуренции, непредвиденные затраты — все это способно нанести значительный ущерб ИП.

3. Налоговые проблемы

Некорректное ведение налоговой отчетности и неисполнение налоговых обязанностей

Штрафы и пени за нарушение налогового законодательства способны существенно повлиять на финансовую ситуацию ИП.

4. Неконкурентоспособность

Сильная конкуренция, изменения потребительских предпочтений, весомые ценовые различия — все это может отрицательно сказаться на прибыльности бизнеса ИП.

Недостаточное урегулирование вышеупомянутых вопросов может привести к приобретению индивидуальным предпринимателем признаков банкротства. К таким признакам относятся:

* отсутствие возможности у должника в течение 3 месяцев произвести выплаты по долговым обязательствам.

* совокупная сумма долга не менее 500 тыс. руб.

Подготовка к инициированию процедуры банкротства

Перед обращением в арбитражный суд должник обязан опубликовать уведомление о намерении обратиться с заявлением о банкротстве на Федеральном ресурсе (https://fedresurs.ru). Это важный шаг предусмотренный законодательством для защиты интересов должника. Публикация такого уведомления является требованием законодательства. Если кредитор не выполняет это требование, он может столкнуться с проблемами на стадии рассмотрения заявления в суде.

Должник, который не опубликовал уведомление о своем намерении инициировать дело о банкротстве на Федеральном ресурсе, теряет право на подачу заявления в арбитражный суд.

Должник должен подать сообщение о намерении банкротства не менее чем за 15 дней до подачи заявления в арбитражный суд.

https://docs.google.com/file/d/1kR2lO5TBW7ao_RJjNjUy7LG9oeyWnR63/edit?filetype=msword — образец заявления

Помимо заявления индивидуальный предприниматель должен приложить ряд документов. Этап сбора документов является одним из самых важных, так как одной из причин, по которым суд может отказать индивидуальному предпринимателю в открытии процедуры банкротства, является отсутствие документов, связанных как с возникшей задолженностью, так и с предпринимательской деятельностью. Список обязательных документов, необходимых для начала процесса банкротства ИП, включает:

Оригиналы следующих документов:

• Список кредиторов (юридических и физических лиц) с указанием сумм долгов, адресов и иных контактных данных.

• Список должников (при наличии таковых) с указанием сумм долгов.

• Опись имущества, принадлежащего должнику, в том числе на правах общей долевой собственности.

• Выписка из ЕГРИП.

• Справки о наличии счетов и депозитов в банках.

• Справки об остатках денежных средств на счетах ИП и физического лица.

• Извещение о состоянии лицевого счёта в ПФР.

• Квитанции об оплате госпошлины и внесении средств на депозитный счёт арбитражного суда для оплаты вознаграждения финансового управляющего.

Копии следующих документов:

• Паспорт гражданина Российской Федерации.

• СНИЛС

• ИНН

• Свидетельства о регистрации в качестве ИП

• Документы о семейном положении и наличии детей.

• Договоры и долговые расписки, акты, исполнительные листы, постановления и другие документы, по которым образовалась задолженность перед кредиторами.

• Документы о праве собственности на недвижимое имущество, транспортные средства, самоходную технику и другие активы.

• Налоговые декларации за последние 3 года.

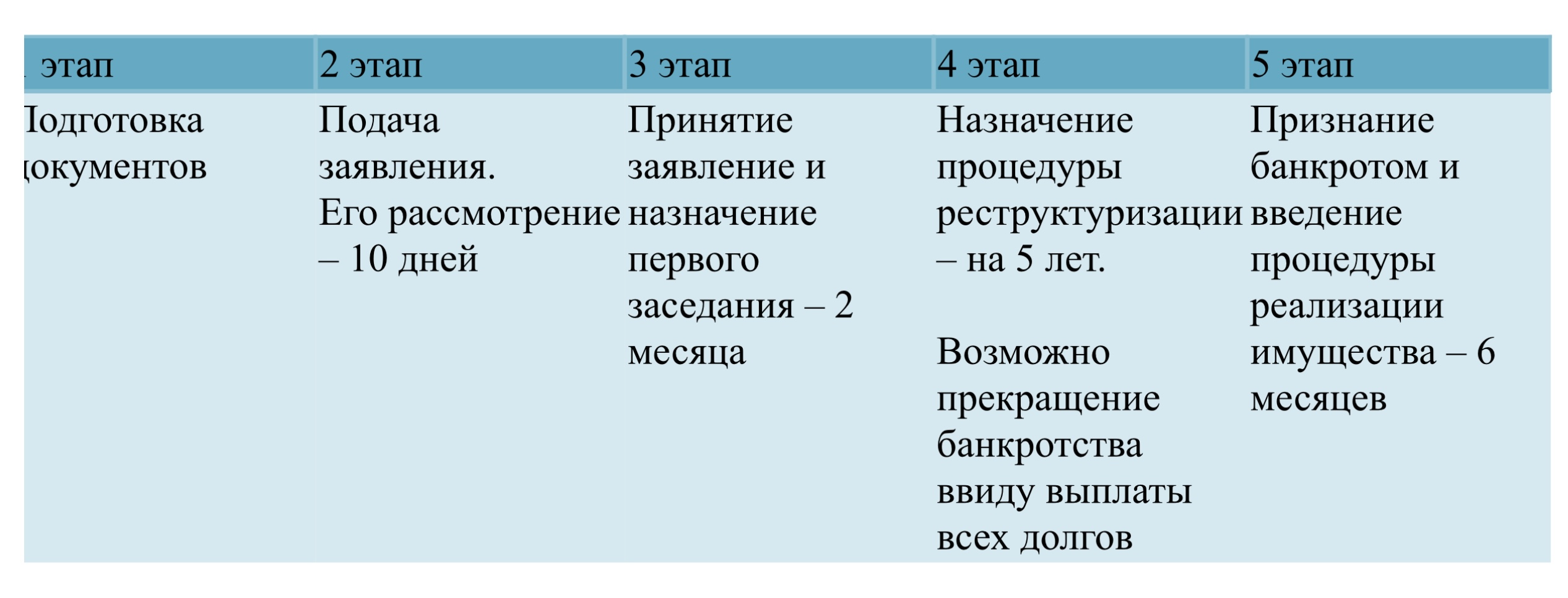

Подача заявления в арбитражный суд и рассмотрение дела. Выделяют следующие стадии банкротства ИП в случае проведения процедуры через арбитражный суд:

1. подача заявления;

2. рассмотрение судом заявления и документов по делу;

3. реструктуризация долгов;

4. признание ИП банкротом и реализация его имущества.

При получении заявление о признании банкротом со всеми требуемыми документами, Арбитражный суд назначает дату и время судебного заседания.

ВАЖНО ОТМЕТИТЬ! Заявление может быть оставлено без движения, в случае если не были приложены какие-либо документы или не была оплачена госпошлина. В этом случае нужно донести необходимые документы в сроки, указанные в Определении. По итогам рассмотрения заявления Арбитражный суд выносит одно из трех определений (п. 1 ст. 213.6 № 127-ФЗ): • признание заявления необоснованным и об оставлении его без рассмотрения; • признание заявления необоснованным и прекращении производства по делу о банкротстве; • признание заявления обоснованным и введении процедуры банкротства: реструктуризации долгов или реализации имущества.

Также на данном этапе назначается финансовый управляющий. И уже далее после того как суд признает заявление обоснованным назначается процедура реструктуризации долгов. Но в соответствии с законом по ходатайству самого должника Арбитражный суд может сразу перейти к реализации имущества. Такое возможно, если ИП не соответствует требованиям для утверждения плана реструктуризации долгов, перечисленных в п. 1 ст. 213.13 № 127-ФЗ.

Что же такое реструктуризация?

Реструктуризация при банкротстве — это процедура, включающая в себя совокупность мер, направленных на реабилитацию или финансовое оздоровление должника. В ходе данной процедуры разрабатывается план погашения долгов, по которому гражданин обязан выплачивать задолженности в течение определенного времени.

План реструктуризации долгов и его утверждение судом.

В течение 2 месяцев с момента признания заявления о банкротстве обоснованным кредиторы, должны направить в арбитражный суд заявление о включении в реестр требований кредиторов. Затем, в течение 10 дней после окончания этого двухмесячного периода, должник, его кредитор и уполномоченный налоговый орган могут представить финансовому управляющему план исполнения обязательств. Этот план обязательно должен содержать следующие пункты:

срок, а также порядок погашения должником финансовых обязательств перед кредиторами;

фиксированная сумма ежемесячных платежей для погашения образовавшейся задолженности.

К проекту плана должником должны быть приложены следующие документы:

• перечень имущества и имущественных прав гражданина;

• сведения об источниках дохода гражданина за шесть месяцев, предшествующих представлению в арбитражный суд плана реструктуризации его долгов;

• сведения о кредиторской задолженности, в том числе задолженности по текущим обязательствам;

• кредитный отчет, полученный из бюро кредитных историй, или документ, подтверждающий отсутствие у гражданина кредитной истории и полученный из бюро кредитных историй;

• заявление гражданина о достоверности и полноте прилагаемых документов, соответствии гражданина требованиям;

• заявление гражданина об одобрении плана реструктуризации его долгов или о возражении гражданина в отношении указанного плана в случае, если указанный план предложен конкурсным кредитором или уполномоченным органом.

Финансовый управляющий рассматривает несколько проектов плана реструктуризации долгов на собрании кредиторов. Решение о принятии плана принимается голосованием большинством кредиторов. Одобренный план передается в арбитражный суд.

Утверждение плана реструктуризации

После того как собрание кредиторов одобряет план реструктуризации он должен быть утвержден арбитражным судом.

Арбитражный суд по результатам рассмотрения плана реструктуризации долгов гражданина выносит одно из следующих определений:

— об утверждении плана реструктуризации долгов гражданина;

— об отложении рассмотрения вопроса об утверждении плана реструктуризации долгов гражданина;

— об отказе в утверждении плана реструктуризации долгов гражданина, о признании гражданина банкротом и введении реализации имущества гражданина.

В каких случаях не утверждают план реструктуризации долгов?

Решение об отказе в утверждении плана реструктуризации долгов возможно, если:

• план реструктуризации противоречит законодательству о банкротстве;

• должником не была предоставлена информация обязательная для предоставления по запросу финансового управляющего, кредиторов: судимости, банкротства и т.д.

• нарушен регламент принятия решения собрания кредиторов;

• в приложенных документах есть недостоверная информация;

• условия, содержащиеся в плане, противоречат российскому законодательству.

Возможно представить и такую ситуацию, что —собрание кредиторов не одобряет план реструктуризации долгов. В таком случае суд вправе вынести следующие решения:

• признать должника несостоятельным и назначает введение процедуры реализации его имущества;

• утвердить план реструктуризации долгов, даже если собрание кредиторов его отклонило.

Несмотря на свою сложность (длительный срок реализации, трудозатратность, необходимость оплаты услуг финансового управляющего), процесс реструктуризации задолженности является благоприятным вариантом для должника. Он позволяет сохранить имущество гражданина и членов его семьи, а также обеспечивает погашение долгов перед кредиторами в более мягкой форме и на приемлемых условиях.

* Процедура вводится на 5 лет.

* В случае если в ходе реструктуризации долги погашены или жалобы кредиторов признаны необоснованными, то суд выносит определение о завершении реструктуризации долгов. Или, если желаемые цели не достигнуты, то об отмене указанного плана и о признании должника банкротом.

Реализация имущества ИП в процессе банкротства.

После того, как индивидуальный предприниматель признан банкротом, происходит реализация его активов с целью погашения оставшихся долгов, которые возможно остались после процедуры реструктуризации. В рамках данного процесса проводится оценка и последующая продажа имущества предпринимателя, а полученные средства направляются на урегулирование задолженности. Установленный судом срок для завершения процедуры не превышает 6 месяцев.

Ответственность за осуществление процедуры реализации активов лежит на финансовом управляющем, который был назначен судом в рамках первого заседания и принимал участие в процедуре реструктуризации долгов гражданина.

Стоит отметить, что согласно законодательству не все имущество может быть реализовано. Согласно статье не может быть реализовано следующее имущество:

• жилое помещение (его части), если для гражданина-должника и членов его семьи, совместно проживающих в принадлежащем помещении, оно является единственным пригодным для постоянного проживания помещением (за исключением имущества, если оно является предметом ипотеки и на него может быть обращено взыскание);

• земельные участки (за исключением имущества, если оно является предметом ипотеки и на него может быть обращено взыскание);

• предметы обычной домашней обстановки и обихода, вещи индивидуального пользования (одежда, обувь и другие), за исключением драгоценностей и других предметов роскоши;

• имущество, необходимое для профессиональных занятий гражданина-должника, за исключением предметов, стоимость которых превышает 10 000 рублей. К такому имуществу относятся, например, Инструменты и оборудование, необходимые для работы парикмахера (фен, ножницы, машинка для стрижки волос, зеркало и т. д.).

• используемые для целей, не связанных с осуществлением предпринимательской деятельности, племенной, молочный и рабочий скот, олени, кролики, птица, пчелы, корма, необходимые для их содержания до выгона на пастбища (выезда на пасеку), а также хозяйственные строения и сооружения, необходимые для их содержания;

• семена, необходимые для очередного посева;

• продукты питания и деньги на общую сумму не менее установленной величины прожиточного минимума самого гражданина-должника и лиц, находящихся на его иждивении;

• топливо, необходимое семье гражданина-должника для приготовления своей ежедневной пищи и отопления в течение отопительного сезона своего жилого помещения;

• средства транспорта и другое необходимое гражданину-должнику в связи с его инвалидностью имущество;

• призы, государственные награды, почетные и памятные знаки, которыми награжден гражданин-должник.

То есть независимо от суммы долга, вышеперечисленное имущество сохраняется за гражданином-банкротом.

Последствия банкротства для ИП и возможность продолжения деятельности

Последствия банкротства для ИП перечислены в статье 216 Закона «О банкротстве»:

• утрачивает силу государственная регистрация гражданина в качестве индивидуального предпринимателя, а также аннулируются выданные ему лицензии на осуществление отдельных видов предпринимательской деятельности;

• не может быть зарегистрирован в качестве индивидуального предпринимателя в течение 5 лет с момента завершения процедуры реализации имущества гражданина или прекращения производства по делу о банкротстве в ходе такой процедуры;

• не вправе осуществлять предпринимательской деятельность, а также занимать должности в органах управления юридического лица (за исключением кредитной организации), иным образом участвовать в управлении юридическим лицом (за исключением кредитной организации) в течение 5 лет;

• не вправе занимать должности в органах управления кредитной организации, иным образом участвовать в управлении кредитной организацией в течение 10 лет.

Также индивидуальный предприниматель признанный банкротом не может в течение 5 вновь зарегистрировать ИП.

Минимизация рисков и предотвращение банкротства ИП в будущем

Подводя итоги, хочется сказать, что банкротство может стать разрушительным событием в жизни индивидуального предпринимателя. И для того, чтобы избежать негативных последствий следует четко планировать все свои действия связанные с распределением денежных средств, при этом формируя определенный фонд на случай непредвиденных обстоятельств. Также необходимо изучить основы планирования и при необходимости обращаться к специалистам, которые помогут и объяснят некоторые моменты. Грамотно относитесь к своей деятельности и в таком случае она никогда не приведет вас к негативным последствиям!